- FXのもうけで税金を払わないといけないの?

- 確定申告ってどうやってするの?

- FXで損したときも申告が必要なの?

FXで利益を出したけど、確定申告のやり方がわからなくて困っている人が多いようです。

でも、確定申告を正しくしないと、思わぬペナルティを受けてしまうかもしれません。

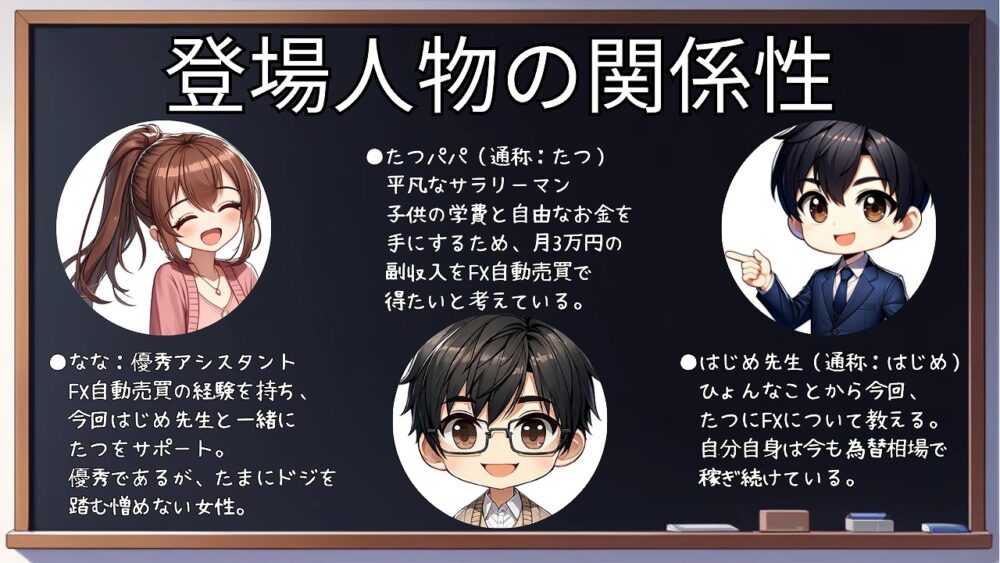

たっちんパパ

たっちんパパFXの確定申告って複雑そう…間違えずにできるかな?

いつまでに何をすればいいの?

この記事では、FXの確定申告で知っておくべきポイントや、申告が必要な条件、期限や方法について詳しく解説します。

この記事を読むことで、FXの確定申告を正しく行い、余計な税金やペナルティを避けられます。

FXの確定申告を正しく行うには、必要な条件や期限を把握し、適切な方法で申告することが大切です。

確定申告の期限(翌年3月15日)までに、必要な書類を準備して適切に申告を行いましょう。

- FXにおける確定申告が必要な条件

- 確定申告の期限と申告方法

- FXにおける確定申告で気をつけたいポイント

- FXの損失を活用する方法

当ブログの管理人情報

★ 注意事項 (必ずお読みください)

本記事は情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

FXの確定申告はどんなときに必要?条件を確認

FX確定申告は、FX取引による利益が一定額を超えた場合に必要となる税務手続きです。

FX取引で得た利益は課税対象となるため、確定申告が必要になる場合があります。

例えば、会社員のAさんがFXで30万円の利益を得た場合、確定申告が必要になるわ。

ただし、確定申告が必要かどうかは、いくつかの条件によって変わってくるのよ。

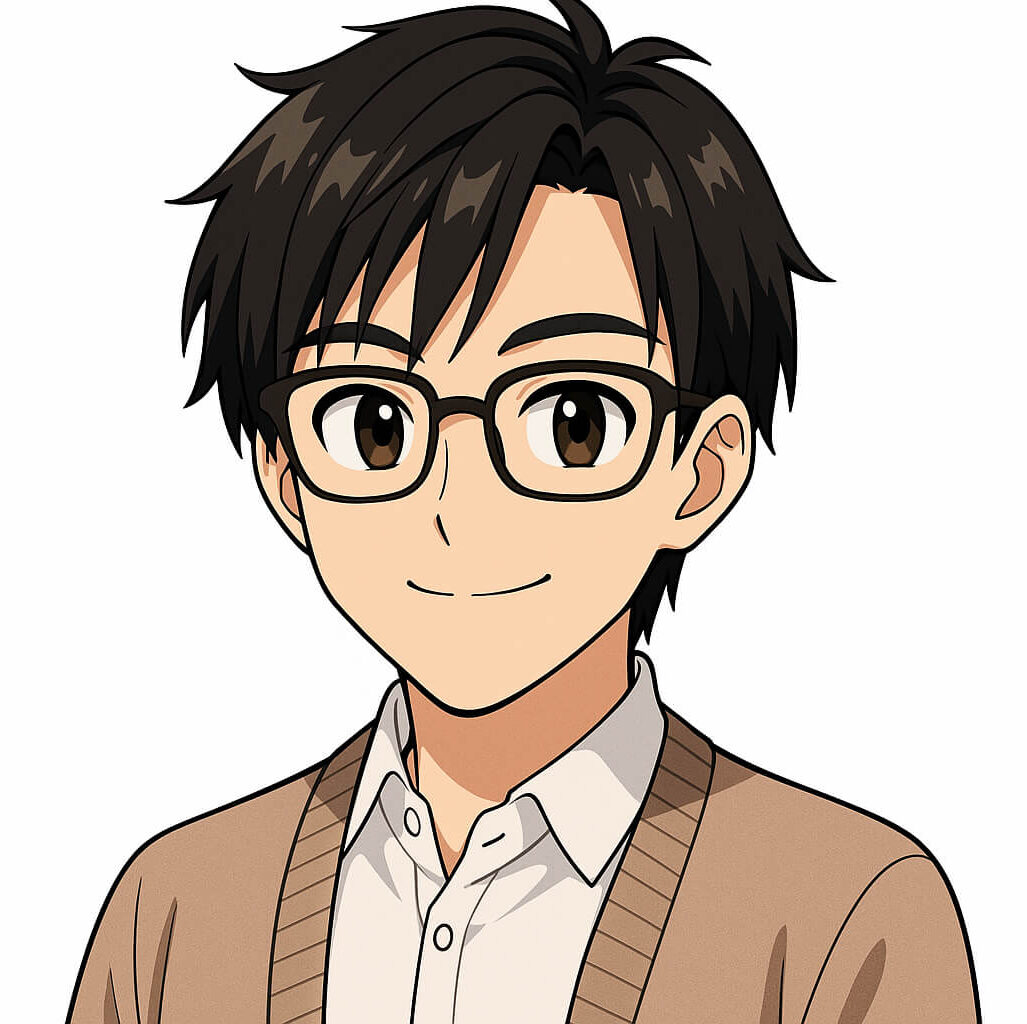

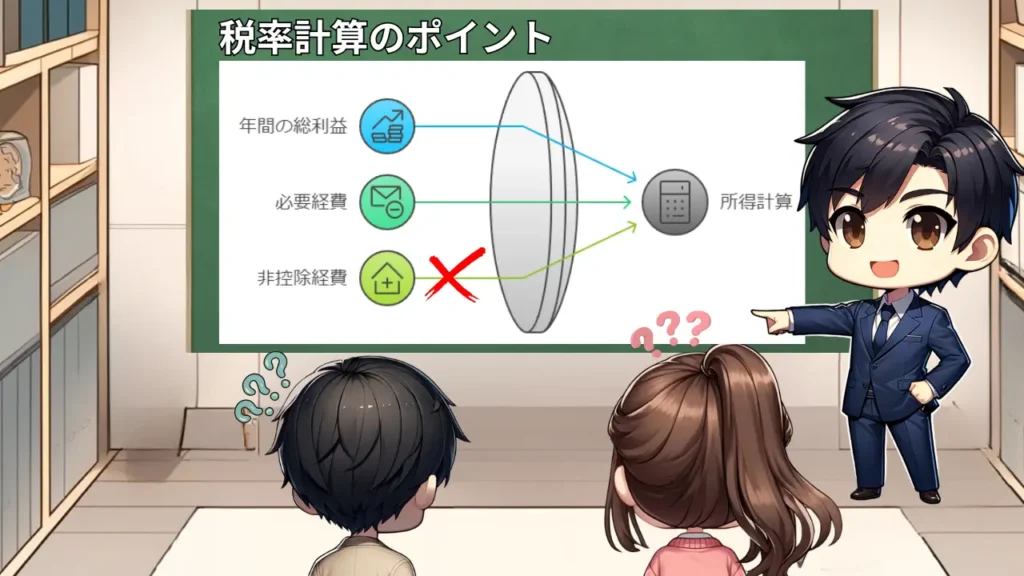

FXの所得の計算方法と課税

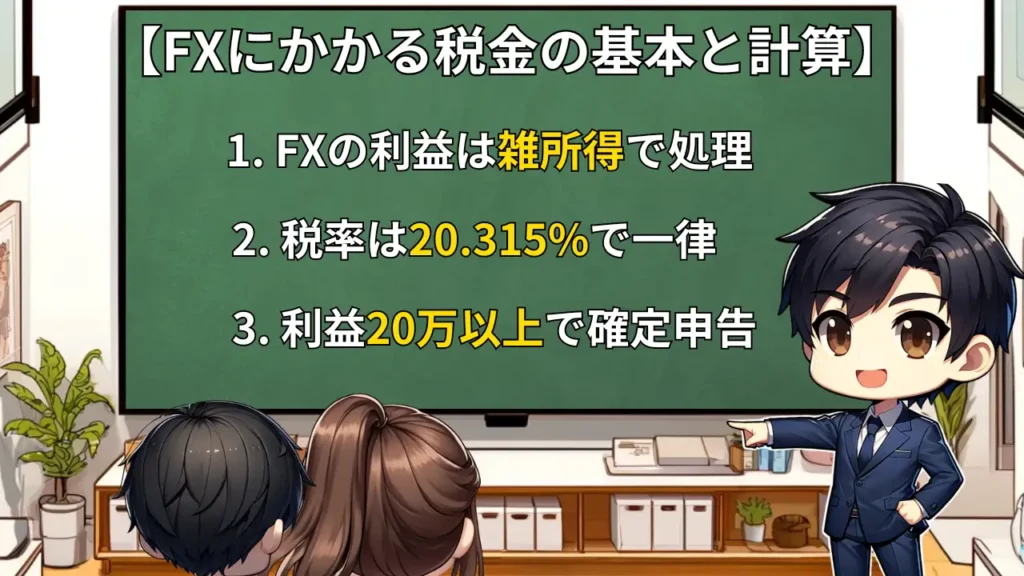

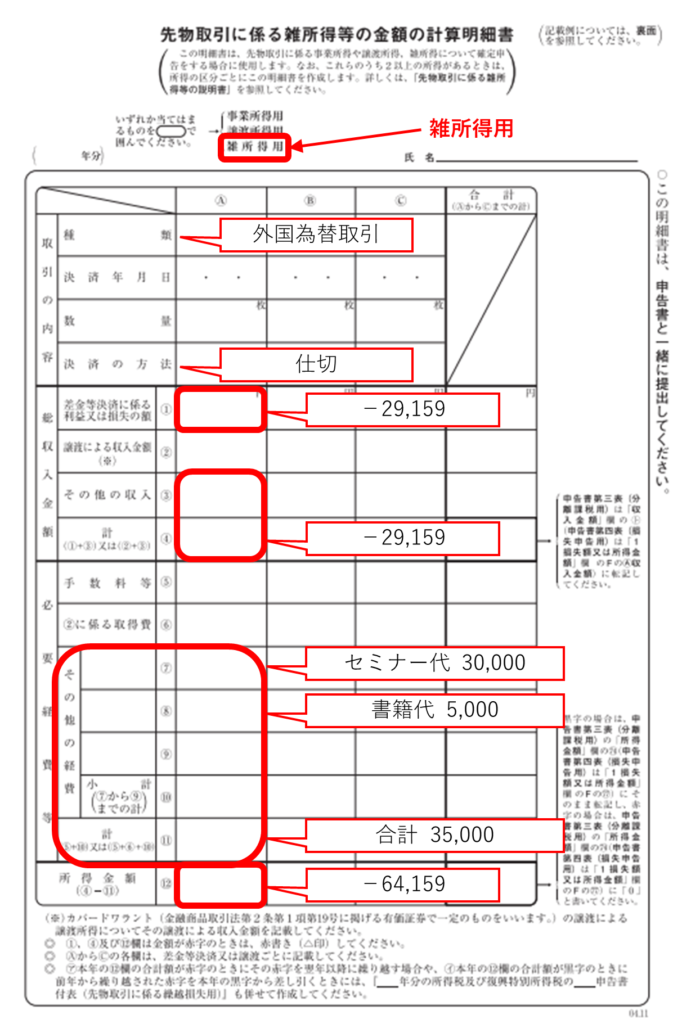

FXの所得は、税法上は「先物取引に係る雑所得等」として扱われます。

申告分離課税として給与所得や事業所得などとは分けて課税されます。

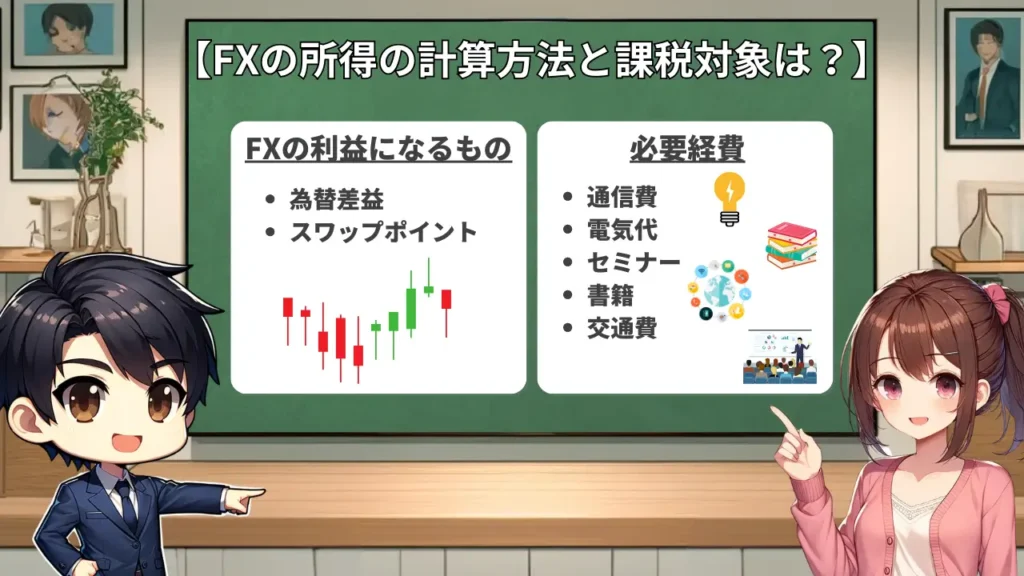

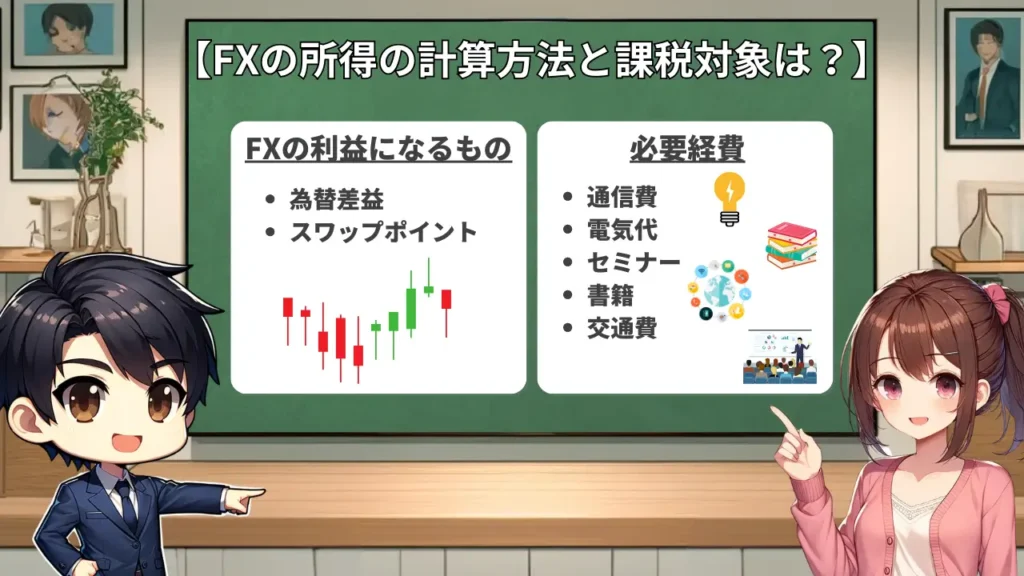

FXの所得計算は、基本的に「利益 - 必要経費 = 課税対象(所得)」で求められます。

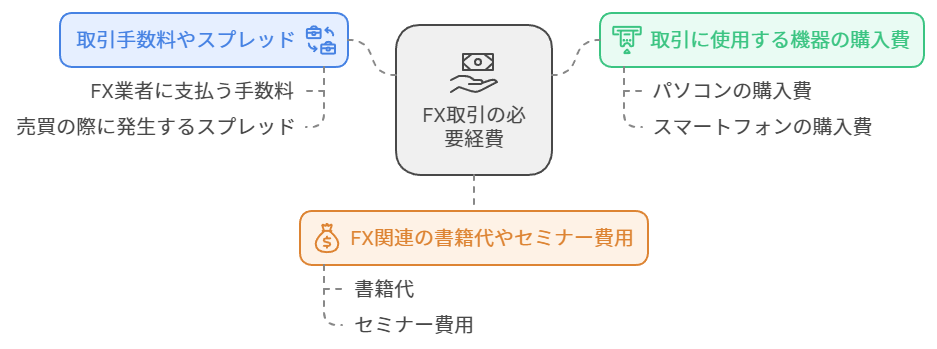

- FXの利益として考えられるもの

- FX取引で得られた為替差益、スワップポイント

- 必要経費

- 通信費、電気代、セミナー、書籍、交通費(FXセミナーなどFXに関するもの)

ここで言う利益とは、1年間の売買における全ての利益を指します。

一方で、必要経費には、FX取引に関する手数料や通信費などが含まれます。

ただし、個人の生活に関わる費用は経費として認められない点に注意が必要です。

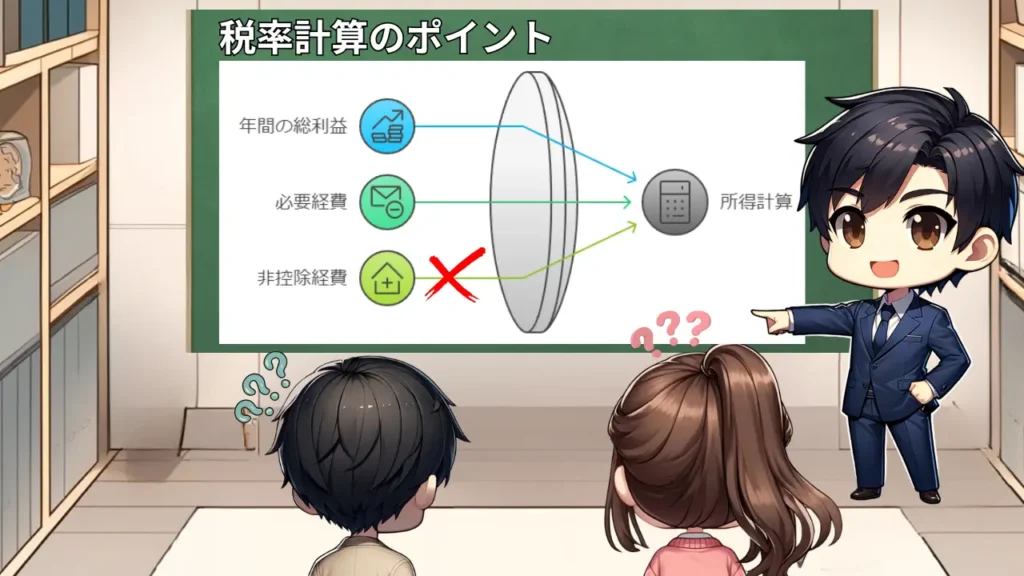

- 年間の総利益から必要経費を差し引く。

- 手数料や通信費などが経費として認められる。

- 生活に関わる費用は経費として認められない。

例えば、年間の利益が50万円、必要経費が10万円であれば、所得額は40万円となるね。

この所得額に基づき、課税対象額が決定されます。

必要経費を正確に記録しておくことが、正確な所得計算につながります。

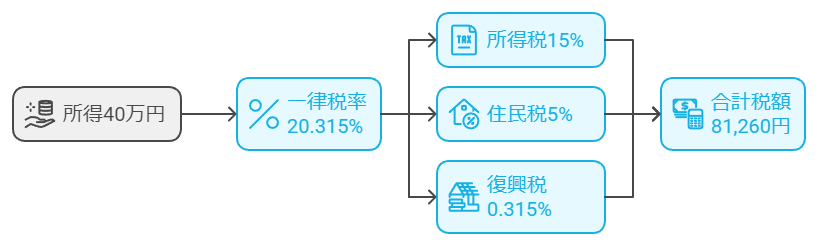

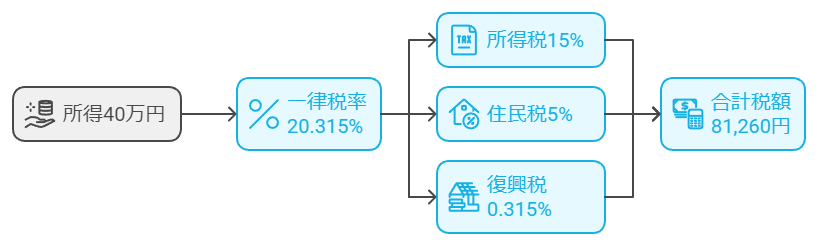

課税対象がわかると、FXの所得には一律の税率が適用されます。

FXの所得には20.315%の税率が課されます。

内訳は、所得税が15%、住民税が5%、さらに復興特別所得税が0.315%です。

この税率は、所得額に関わらず一律で適用されるため、累進課税制度はありません。

- 税率は一律20.315%が適用される。

- 所得税15%、住民税5%、復興税0.315%が内訳。

- 累進課税制度ではなく一律課税。

例えば、所得が40万円であれば、その40万円に対して20.315%の税率がかけられます。

この場合、約81,260円が税金として課されることになります。

年間利益が20万円を超えたときに確定申告が必要

FX取引の年間利益が20万円を超えた場合、確定申告が必要です。

えっ、20万円ってそんなに大きな金額じゃないよね?

ちょっとした副業程度でも確定申告が必要になっちゃうの?

これって、どういう計算方法なんだろう?

20万円の基準は、給与所得者の場合に適用される特別な規定です。

この20万円の判断には、次の点に注意が必要です。

- 20万円は利益から必要経費を引いた金額で判断。

- FX以外の副業収入なども合算して20万円を超えるか確認。

- 20万円以下でも住民税の申告は必要な場合がある。

20万円を超えるかどうかの判断は慎重に行う必要があるわね。

特に、FX以外の副業収入がある場合は要注意よ。

FX取引の年間利益が20万円を超えた場合、確定申告が必要です。

ただし、20万円以下でも確定申告をすることで税務上のメリットを得られる場合があるので、専門家に相談することをおすすめします。

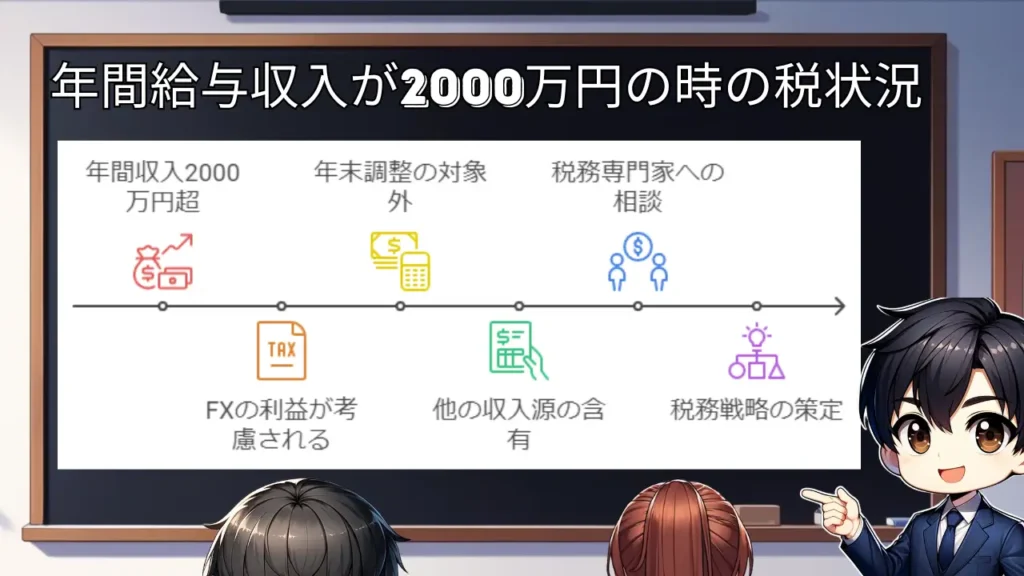

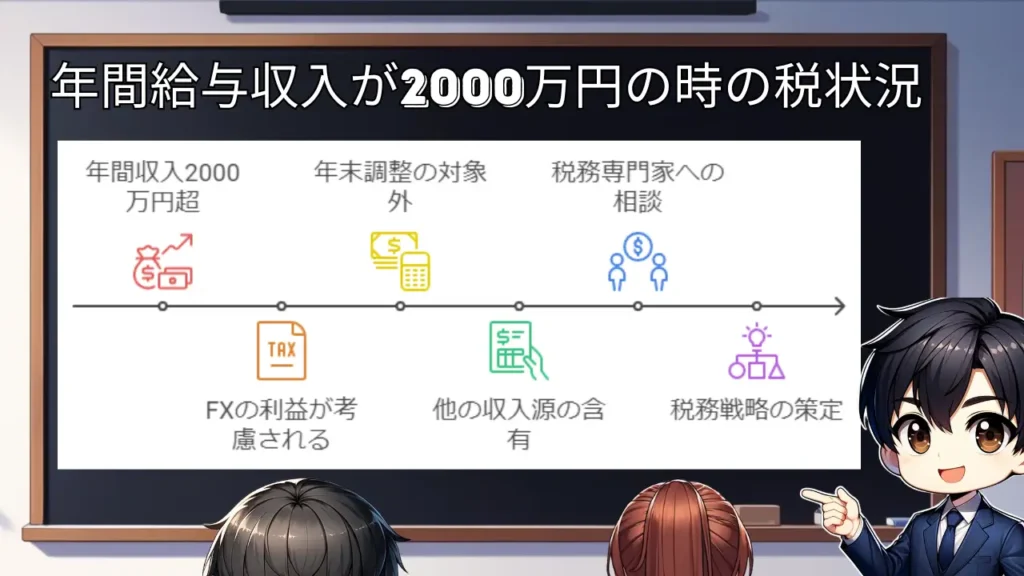

給与が年2000万円以上のときに確定申告が必要

年間の給与収入が2000万円を超える場合、FXの利益に関わらず確定申告が必要です。

2000万円って、かなり高額だよね。

そんな高給取りでもFXをやっているの?

でも、確かに副業として人気があるって聞くけど…

高額所得者は、給与所得以外の収入も含めて総合的に税金を計算する必要があります。

この場合、FXの利益が少額でも確定申告が必要になります。

- 給与収入2000万円超は年末調整の対象外。

- FXの利益が少額でも必ず申告が必要。

- 他の投資収入や副業収入も合わせて申告。

高額所得者の方は、税理士に相談するのがおすすめです。

複雑な税務処理を正確に行うことができますよ。

確かに、高額所得者の税務は複雑になりがちね。

プロの助言を受けることで、適切な申告ができるわ。

年間給与収入が2000万円を超える場合、FXの利益の多寡に関わらず確定申告が必要です。

高額所得者の方は、FX以外の収入も含めて総合的な税務戦略を立てることが重要です。

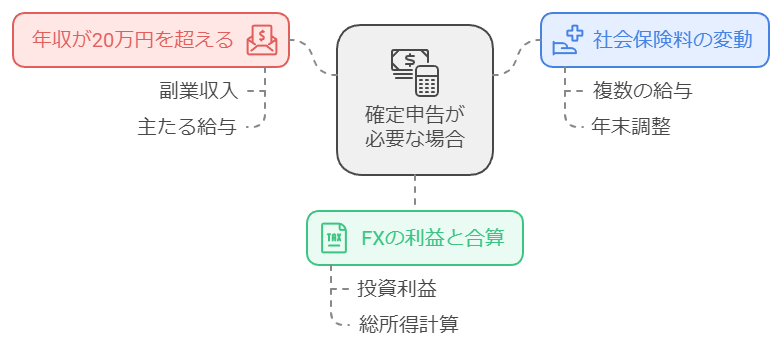

給与の受取先が2か所以上の場合に確定申告が必要

給与の受取先が2か所以上ある場合、FXの利益に関わらず確定申告が必要になる可能性があります。

副業をしている人って、結構いるよね。

でも、副業の給与があるだけで確定申告が必要になるの?

どういう場合に申告が必要になるんだろう?

複数の給与所得がある場合、年末調整だけでは正確な税額計算ができないことがあります。

以下の点に注意が必要です。

- 主たる給与以外の年収が20万円を超える場合は要確定申告。

- 複数の給与合計で社会保険料が変わる可能性あり。

- FXの利益と合算して総所得を計算する必要あり。

複数の収入源がある場合、税金の計算は複雑になりがちよ。

確定申告で適切に処理することが大切ね。

特に、副業の収入が変動する場合は要注意です。

毎年の状況に応じて確定申告の要否を判断する必要があります。

給与の受取先が2か所以上ある場合、確定申告が必要になる可能性が高くなります。

複数の収入源がある方は、税理士に相談するなどして、適切な申告を行うことをおすすめします。

年末調整が未実施のときに確定申告が必要

年末調整が行われていない場合、FXの利益の有無に関わらず確定申告が必要です。

年末調整って、会社が勝手にやってくれるものだと思ってたよ。

でも、年末調整が行われないケースもあるの?

そういう場合、FXの利益はどう扱えばいいんだろう?

年末調整は、給与所得者の納税を簡便にする制度です。

しかし、以下のような場合には年末調整が行われないことがあります。

- 年の途中で退職した場合。

- 給与支払者が年末調整を行わない場合。

- フリーランスなど、給与所得者でない場合。

年末調整が行われない場合、FXの利益も含めて全ての所得を自分で計算し、確定申告する必要があります。

専門家のアドバイスを受けるのが良いでしょう。

確かに、年末調整がない場合は自己申告が基本になるわね。

FXの利益も含めて、しっかり記録をつけておくことが大切よ。

年末調整が未実施の場合、FXの利益の有無に関わらず確定申告が必要になります。

自身の所得状況を把握し、適切に申告することで、不要な税務トラブルを避けられるでしょう。

医療費控除を受けたいときに確定申告が必要

医療費控除を受けるためには、FXの利益の有無に関わらず確定申告が必要となるのです。

医療費控除って、どんな時に使えるの?

FXの利益とは関係ないよね?

でも、確定申告が必要なんだ。どうしてかな?

医療費控除は、1年間に支払った医療費が一定額を超えた場合に受けられる税制優遇制度なのです。

FXの利益とは直接関係ありませんが、以下の点に注意が必要になります。

- 医療費控除を受けるには必ず確定申告が必要。

- FXの利益がある場合は、医療費控除と合わせて申告。

- 医療費の領収書は5年間保管が必要。

医療費控除を受けると税金が還付される可能性があります。

FXで利益が出ている人は、特に注目すべき点です。

ただし、医療費控除の計算は複雑になることもあるわ。

専門家のアドバイスを受けるのも良い選択肢ね。

医療費控除を受けたい場合は、FXの利益の有無に関わらず確定申告が必要になります。

FXの利益と医療費控除を組み合わせることで、税金の最適化が可能になる場合もあるでしょう。

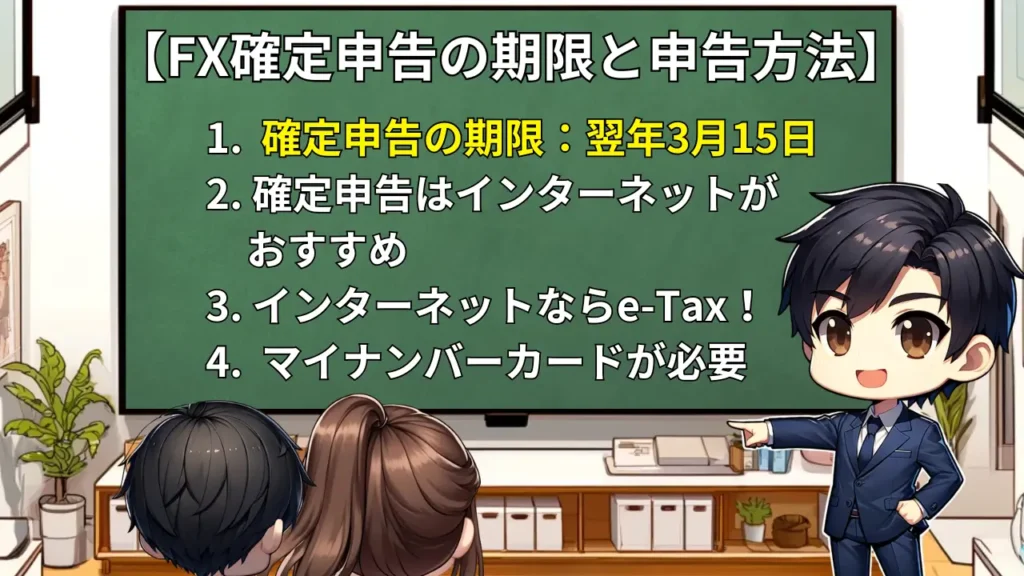

FX確定申告の期限と申告方法を詳しく紹介

FX確定申告には決められた期限と特定の申告方法があり、これらを理解することが重要です。

適切な時期に正しい方法で申告することで、無用なトラブルを避けられます。

例えば、確定申告の期限を過ぎてしまうと、加算税が課されることがあるわ。

また、申告方法によっては準備が必要なものもあるから、早めの対策が大切よ。

確定申告の期限は翌年3月15日まで

FX確定申告の期限は、取引年の翌年3月15日までとなっているのです。

確定申告の期限は法律で定められており、原則として変更されません。

ただし、以下の点には注意が必要です。

- 3月15日が土日祝日の場合、次の平日が期限。

- 期限を過ぎると加算税が課される可能性あり。

- 早めの準備と申告がトラブル回避のコツ。

期限直前は税務署が混雑するので、余裕を持って申告するのがおすすめですよ。

特に初めての方は、早めの準備が大切です。

確かに、焦って申告すると間違いのもとになるわね。

計画的に準備を進めることが大切よ。

FX確定申告の期限は、取引年の翌年3月15日までとなっています。

期限を守ることで、余計な税金やペナルティを避けられます。

早めの準備と申告を心がけましょう。

提出方法①:税務署に直接提出する方法

FX確定申告書を税務署に直接持参して提出する方法があります。

税務署への直接提出は、対面で確認ができる安心感があります。

ただし、以下の点に注意が必要です。

- 必要書類を全て揃えること。

- 混雑時期は長時間待つ可能性あり。

- 税務署の営業時間に注意。

直接提出のメリットは、その場で不明点を質問できることね。

初めての人には特におすすめよ。

ただし、混雑を避けるなら早めの時間帯がいいよ。

昼休みや夕方は特に混むから注意が必要なんだ。

税務署への直接提出は、確実に申告書を提出できる方法です。

初めての方や不安がある方は、この方法を選択するのも良いでしょう。

ただし、混雑時期を避けるなど、計画的な行動が大切です。

提出方法②:郵送で提出する方法

FX確定申告書を郵送で提出する方法も選択できます。

郵送による提出は、自宅から手続きができる便利な方法です。

ただし、以下の点に注意が必要です。

- 提出期限までに必着であること。

- 書類の不備がないか再確認。

- 配達記録が残る方法を選択。

郵送の場合、到着確認ができる方法を選ぶのがおすすめです。

例えば、簡易書留や特定記録郵便を利用するといいでしょう。

確かに、配達記録が残る方法なら安心できるわね。

万が一の場合の証拠にもなるから、大切なポイントよ。

郵送での提出は、時間や場所の制約がない便利な方法です。

ただし、期限や書類の確認を慎重に行い、配達記録が残る方法を選ぶことが重要です。

計画的な準備と発送を心がけましょう。

提出方法③:オンラインで申告する方法

FX確定申告をオンラインで行う方法が近年増えています。

オンライン申告は、24時間いつでも手続きができる便利な方法です。

ただし、以下の点に注意が必要です。

- e-Taxの利用登録が必要。

- マイナンバーカードやICカードリーダーが必要な場合も。

- インターネット環境とパソコンの基本操作スキルが必要。

オンライン申告は便利だけど、初めての人は戸惑うかもね。

事前に使い方を確認しておくのがいいわ。

でも、一度慣れれば、とても効率的な方法だよ。

特に、毎年申告する人にはおすすめ!

オンラインでのFX確定申告は、時間や場所を問わず行える便利な方法です。

ただし、事前準備や操作方法の習得が必要です。

初めての方は、早めに準備を始めることをおすすめします。

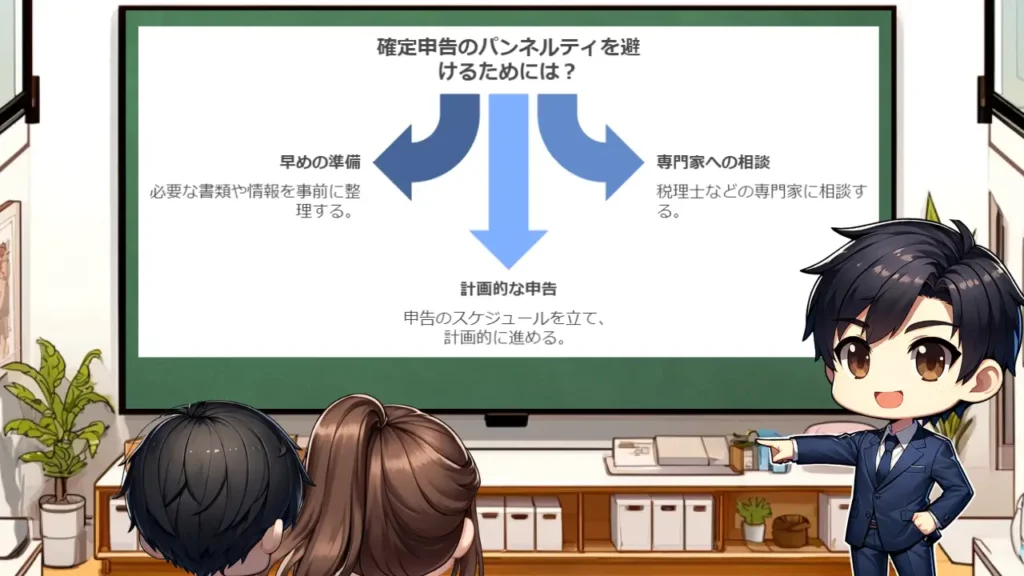

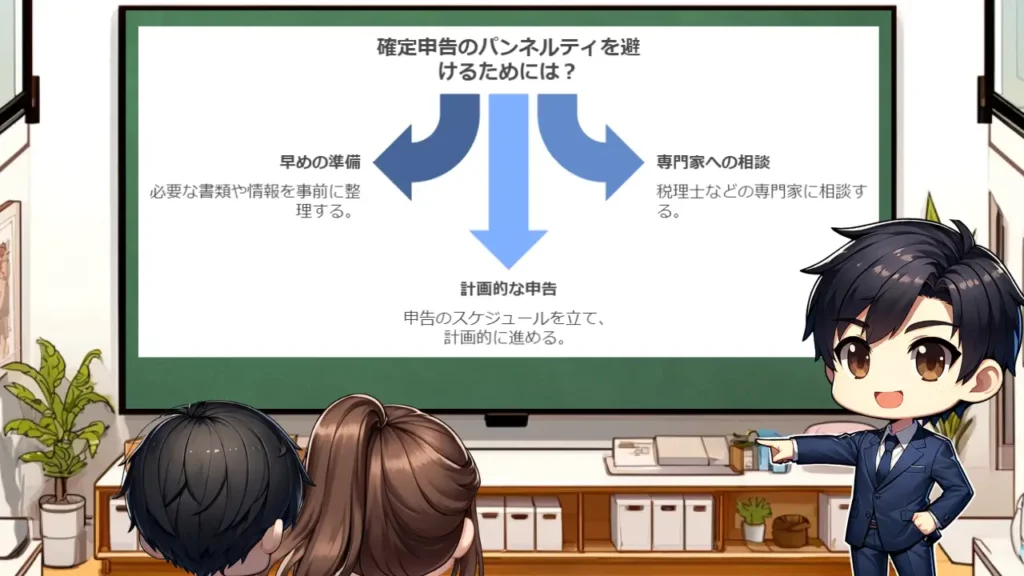

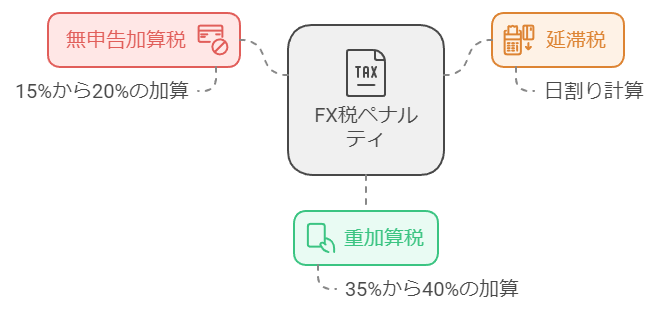

確定申告の提出期限に遅れるとペナルティも

FX確定申告の期限に遅れると、ペナルティが課される可能性があります。

ペナルティって、具体的にどんなものなんだろう?

少し遅れただけでも課されるの?

避けるためには、どうすればいいんだろう?

確定申告の期限遅れは、税務上重大な問題となる場合があります。

主なペナルティには以下のようなものがあります。

- 無申告加算税:本来の税額の15%~20%。

- 延滞税:未納税額に対して日割りで計算。

- 重加算税:悪質な場合は本来の税額の35%~40%。

ペナルティを避けるには、早めの準備が重要です。

特に初めての方は、専門家に相談するのもいいでしょう。

確かに、ペナルティは予想以上に厳しいものね。

計画的に準備を進めることが大切よ。

FX確定申告の期限遅れは、重大なペナルティにつながる可能性があります。

早めの準備と計画的な申告を心がけ、必要に応じて専門家のアドバイスを受けることをおすすめします。

ペナルティを避けるためにも、期限を守ることが重要です。

FX確定申告で気をつけたいポイント

FX確定申告にはいくつかの注意点があり、これらを理解することが重要です。

適切な準備と正確な申告により、無用なトラブルを避けることができます。

例えば、取引履歴の管理や必要経費の計算など、細かい点にも注意が必要よ。

また、e-Taxの利用準備や申告漏れの防止など、事前の対策も大切ね。

FXの取引履歴をきちんと管理

FX取引の履歴を正確に管理することが、確定申告の基本となります。

取引履歴って、どこまで細かく記録する必要があるの?

長期間の取引だと、管理が大変そうだけど…

効率的な管理方法はあるのかな?

取引履歴の管理は、正確な所得計算の基礎となる重要な作業です。

以下の点に注意して管理を行いましょう。

- 取引日時、通貨ペア、取引量を詳細に記録。

- 損益計算に必要な約定価格も忘れずに。

- スワップポイントの記録も重要。

取引履歴の管理は面倒に感じるかもしれないわね。

でも、専用のソフトを使えば効率的に管理できるわよ。

定期的に取引履歴をバックアップすることも大切です。

データ消失のリスクを減らせますよ。

FX取引履歴の正確な管理は、確定申告の基本となります。

専用ソフトの利用や定期的なバックアップなど、効率的かつ安全な管理方法を採用することで、確定申告時の作業を大幅に軽減できるでしょう。

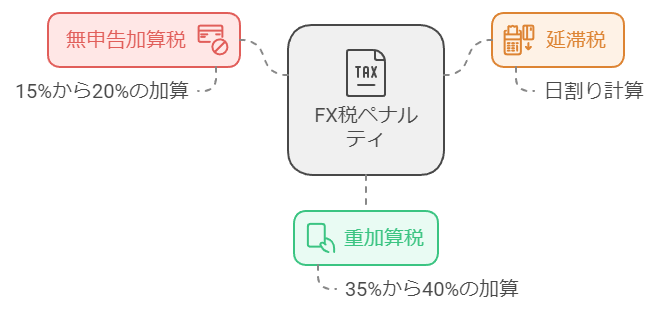

必要経費を正確に計算

FX取引の必要経費を正確に計算することは、適切な確定申告のために不可欠です。

FXの必要経費って、具体的に何が含まれるんだろう?

どこまでが経費として認められるのかな?

計算方法に決まりはあるの?

FX取引の必要経費には、取引に直接関連する費用が含まれます。

以下のような項目が主な必要経費として認められています。

- FX取引の手数料やスプレッド。

- FX取引に使用するパソコンやスマートフォンの購入費。

- FX関連の書籍代やセミナー費用。

必要経費の計算は複雑になることがあります。

専門家に相談するか、税務署に確認するのもいいでしょう。

確かに、必要経費の範囲は個々の状況によって変わることもあるわね。

迷った場合は、専門家のアドバイスを受けるのが賢明よ。

FX取引の必要経費を正確に計算することは、適切な確定申告のために重要です。

経費として認められる項目を把握し、適切に記録・計算することで、正確な所得計算が可能になります。不明点がある場合は、専門家に相談することをおすすめします。

FXの損益通算ルールを理解する

FX取引の損益通算のルールを正しく理解することが、適切な確定申告には欠かせません。

損益通算って何なんだろう?

FXの損失を他の所得と相殺できるの?

どんなルールがあるんだろう?

損益通算とは、異なる所得間で利益と損失を相殺する仕組みです。

FX取引の損益通算には、以下のようなルールがあります。

- FXの損失は他の先物取引の利益と相殺可能。

- 株式取引の損益とは通算不可。

- 損失の繰越控除は3年間可能。

損益通算のルールは複雑に感じるかもしれません。

でも、正しく理解すれば税金を最適化できる可能性があります。

特に、複数の取引を行っている人は、このルールをよく理解しておくことが大切よ。

専門家に相談するのも良い選択肢ね。

FX取引の損益通算ルールを正しく理解することは、適切な確定申告のために重要です。

ルールを把握し、適切に適用することで、税金の最適化が可能になる場合があります。

複雑な場合は、税理士などの専門家に相談することをおすすめします。

e-Taxの準備は早めに

FX確定申告でe-Taxを利用する場合、早めの準備が重要です。

e-Taxって便利そうだけど、準備って何が必要なんだろう?

どのくらい前から始めればいいの?

初めての人でも簡単に使えるのかな?

e-Taxは便利なシステムですが、利用には事前準備が必要です。

以下の点に注意して、早めに準備を進めましょう。

- マイナンバーカードまたはID・パスワードの取得。

- 必要なソフトウェアのインストール。

- e-Taxの利用開始届出書の提出。

e-Taxの準備は、確定申告期限の1ヶ月前までには完了させておくのがおすすめです。

特に初めての方は、余裕を持って準備を始めましょう。

確かに、e-Taxの準備は意外と時間がかかることがあるわね。

特にマイナンバーカードの取得には時間がかかる場合があるわ。

e-Taxを利用したFX確定申告には、早めの準備が欠かせません。

必要な手続きや準備を確認し、十分な時間的余裕を持って進めることで、スムーズな申告が可能になります。

初めての方は特に、早めの準備開始をおすすめします。

申告漏れに注意しよう

FX確定申告では申告漏れに十分注意する必要があります。

申告漏れは、意図的でなくても重大な問題につながる可能性があります。

以下のような点に特に注意が必要です。

- 複数の取引所での取引を全て申告。

- スワップポイントも忘れずに申告。

- 年をまたぐ取引の損益計算に注意。

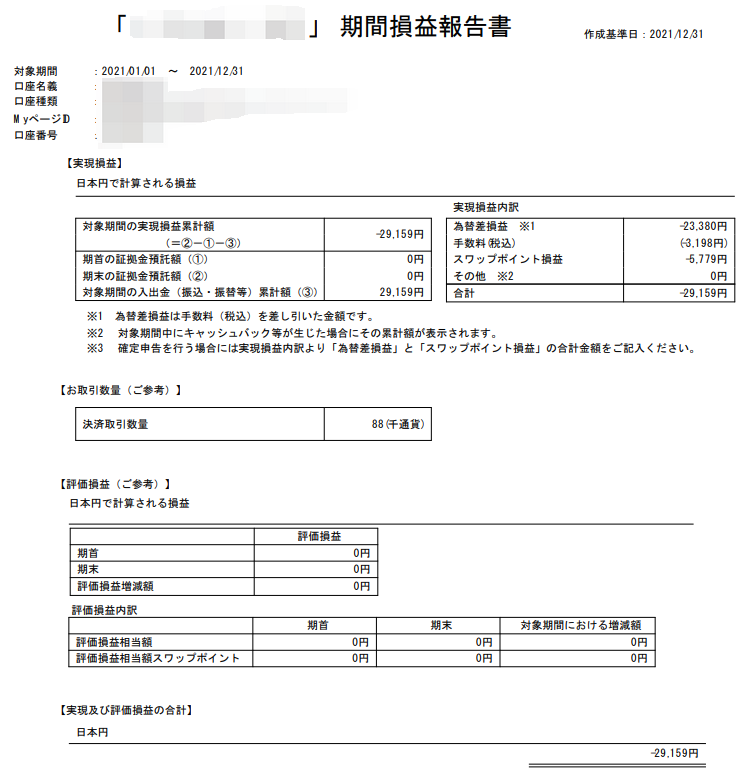

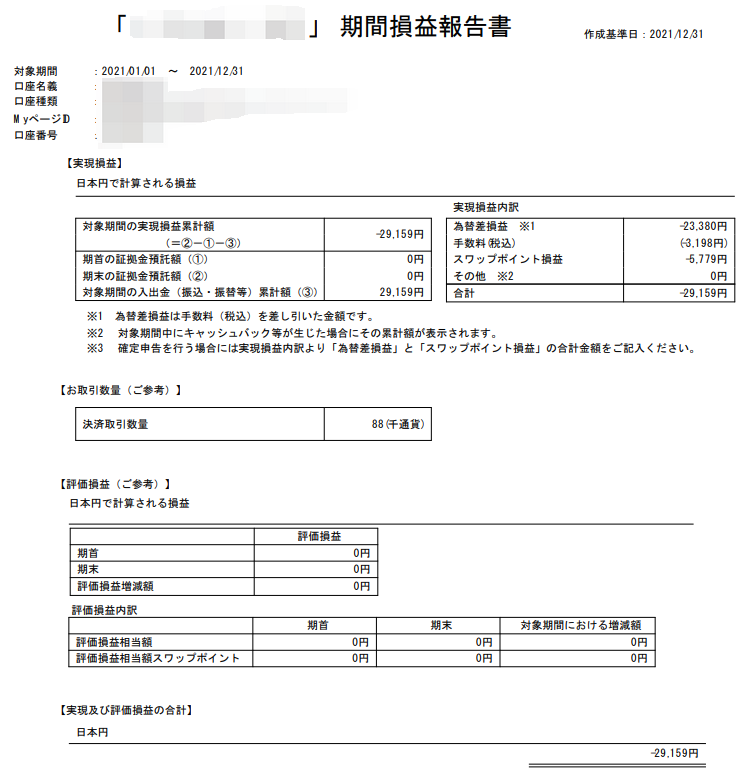

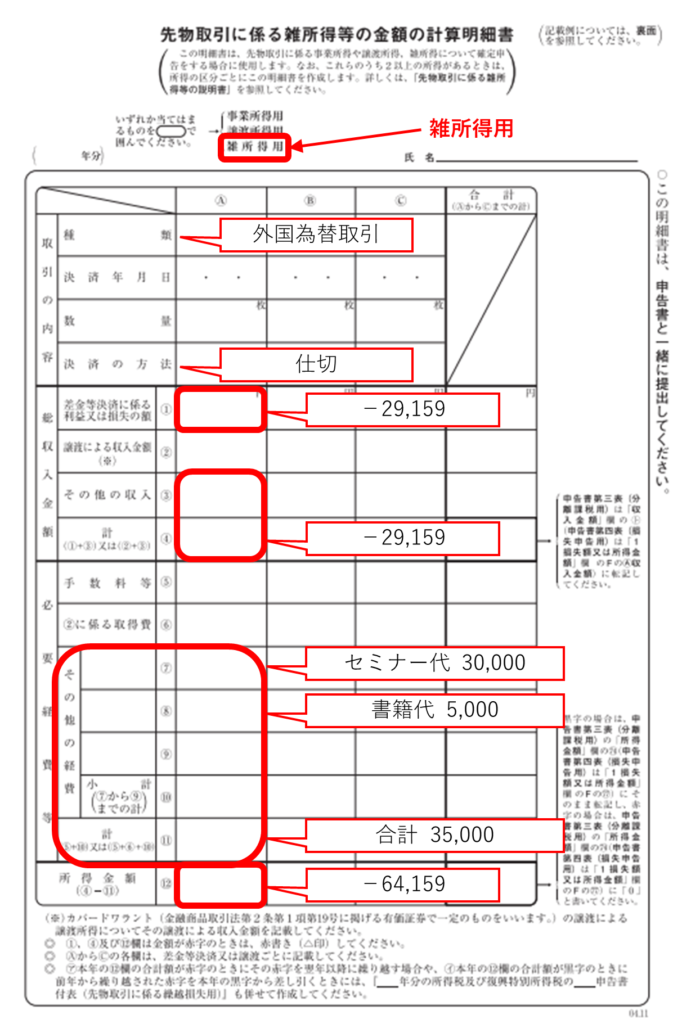

FX会社から「年間損益計算書」を取り寄せることで、確定申告の書類には簡単に転記できます。

ただし、経費などは事前にしっかりと管理しておく必要があります。

確定申告書類の「実現及び評価損益の合計」を「差金等決済に係る利益又は損失の額」・「計」のところに記載します。

「必要経費等」のところにセミナー代、書籍代などを記載し、最後に「所得金額」を計算します。

申告漏れは思わぬところで起こりやすいわね。

特に、複数の取引所を利用している場合は要注意よ。

スワップポイントの申告忘れも多いです。

忘れないようにしてください。

小さな額でも、きちんと申告することが大切です。

FX確定申告における申告漏れは、重大な問題につながる可能性があります。

全ての取引を正確に把握し、漏れなく申告することが重要です。

不安がある場合は、専門家に相談するなど、慎重に対応することをおすすめします。

FX確定申告で損失を活用する方法とは?

FX取引で生じた損失を適切に活用することで、税負担を軽減できる可能性があります。

損失の活用方法を理解することで、より効果的な確定申告が可能になります。

例えば、損失の繰越控除や複数口座の損益相殺など、様々な方法があるわ。

これらを正しく理解して活用することで、税金面でのメリットが得られる可能性があるのよ。

3年間の繰越控除を活用できる

FX取引で生じた損失は、最大3年間の繰越控除が可能です。

繰越控除って具体的にどういう仕組みなんだろう?

3年間というのは、どう計算するの?

どんなメリットがあるんだろう?

繰越控除は、当年の損失を翌年以降の利益と相殺できる制度です。

以下の点に注意して活用しましょう。

- 損失が出た年から3年間繰り越し可能。

- 繰越控除には確定申告が必要。

- 翌年以降のFX利益と相殺可能。

繰越控除を活用することで、長期的な視点での税金の最適化が可能になります。

ただし、適切な申告が必要なので注意が必要です。

確かに、繰越控除は大きなメリットになる可能性があるわね。

特に、大きな損失が出た年には重要な選択肢になるわ。

FX取引の損失に対する3年間の繰越控除は、税負担を軽減できる重要な制度です。

適切に活用することで、長期的な視点での資産運用が可能になります。

ただし、正確な申告が必要なので、専門家のアドバイスを受けることをおすすめします。

複数口座の損益を相殺できる

複数のFX口座を持っている場合、それらの損益を相殺できます。

複数口座の損益相殺って、具体的にどうやるの?

メリットはあるの?

注意点はあるのかな?

複数口座の損益相殺は、全ての口座の損益を合算して計算します。

以下の点に注意して活用しましょう。

- 全ての口座の取引履歴を用意。

- 損益を正確に計算して合算。

- 申告漏れに注意が必要。

複数口座の損益相殺は、税金の最適化に有効な方法となります。

ただし、正確な計算が必要だから注意が必要です。

FX取引量が多い場合は、専門家に相談するのがいいわよ。

ミスを防ぐためにも、慎重な対応が大切ねとなるわ。

複数のFX口座を持つ場合、それらの損益を相殺することで税負担を最適化できます。

ただし、正確な計算と申告が必要なので、慎重に対応することが重要です。

不安な点がある場合は、専門家に相談することをおすすめします。

先物取引との損益通算

FXの損益は、先物取引の損益と通算することができます。

FXと先物取引の損益通算って、どういう意味なんだろう?

具体的にどんな取引が対象になるの?

メリットはあるのかな?

FXと先物取引は、税法上同じカテゴリーとして扱われます。

以下の点に注意して活用しましょう。

- 対象は商品先物取引や指数先物取引など。

- FXの損失を先物取引の利益と相殺可能。

- 逆に、先物取引の損失もFXの利益と相殺可能。

FXと先物取引の損益通算は、税負担の軽減に効果的です。

ただし、複雑な計算が必要なので、専門家に相談するのがおすすめです。

確かに、この制度を活用することで、全体的な税負担を抑えられる可能性があるわね。

ただし、正確な理解と適用が必要ね。

FXと先物取引の損益通算は、税務上の重要な制度です。

適切に活用することで、総合的な税負担を軽減できる可能性があります。

ただし、複雑な計算が必要なため、専門家のアドバイスを受けることをおすすめします。

株式との損益通算は不可

FXの損益は、株式取引の損益とは通算できないことに注意が必要です。

えっ、株式とFXの損益は通算できないの?

どうしてだろう?

他に通算できない取引はあるのかな?

FXと株式は、税法上異なる所得区分として扱われます。

以下の点に注意しましょう。

- FXは雑所得、株式は申告分離課税。

- 所得区分が異なるため、損益通算不可。

- 債券や投資信託とも通算できない。

確かに、FXと株式の損益通算ができないのは意外かもしれないです。

でも、これは税法上の決まっています。

FXの損失を無駄にしないためにも、他の通算可能な取引を検討するのも一つの方法よ。

FXの損益は株式取引の損益とは通算できません。

これは税法上の規定によるものです。FXと株式を両方行う場合は、それぞれ別々に税金を計算する必要があります。

適切な税務戦略のために、専門家に相談することをおすすめします。

暗号資産との通算も不可

FXの損益は、暗号資産(仮想通貨)取引の損益とも通算できません。

暗号資産もダメなんだ…

FXと暗号資産って似てる気がするけど、なぜ通算できないの?

税金の計算はどうすればいいんだろう?

FXと暗号資産取引は、税法上異なる扱いを受けます。

以下の点に注意が必要です。

- 暗号資産は雑所得だが、FXとは別計算。

- FXと暗号資産の損益は個別に計算。

- それぞれの所得を合算して総所得を算出。

FXと暗号資産の損益通算ができないのは、多くの人にとって意外かもしれません。

正確な申告のために、専門家に相談するのが賢明です。

確かに、FXと暗号資産を両方扱う人にとっては複雑ね。

でも、正確な申告は重要だから、しっかり理解しておく必要があるわ。

FXの損益は暗号資産取引の損益とは通算できません。

両方の取引を行っている場合は、それぞれ別々に計算し、合算して総所得を算出する必要があります。

複雑な計算になる可能性が高いため、税理士など専門家のアドバイスを受けることをおすすめします。

まとめ:FX確定申告は早めの準備がカギ

FX確定申告は、年間利益が20万円を超えたときや給与が年2000万円以上のときなど、特定の条件に当てはまる場合に必要です。

申告期限は翌年3月15日までで、税務署への直接提出やオンライン申告など、さまざまな方法があります。

- 取引履歴をきちんと管理する

- 必要経費を正確に計算する

- 損益通算のルールを理解する

- e-Taxの準備は早めにする

- 申告漏れに注意する

確定申告を正しく行うために、取引履歴の管理ツールを活用したり、税理士に相談したりすることをおすすめします。また、損失が出た場合でも、3年間の繰越控除や複数口座の損益相殺など、活用できる制度があります。

FX確定申告は複雑に見えますが、早めの準備と正確な記録保持が大切です。不安な点があれば、専門家に相談することをおすすめします。適切な申告で、余計な税金やペナルティを避けましょう。

そっか、FXの確定申告って結構細かいんだね。でも、ちゃんと準備しとけば大丈夫そう。取引履歴の管理とか、必要経費の計算は気をつけないとな。e-Taxの準備も早めにやっておこう。損失が出たときの対策もあるんだ、知らなかった!

よく聞かれる質問Q&A3選

FXにおける確定申告について、3つの質問に回答します。